Aqui pode acompanhar as últimas atualizações financeiras e de negócios relacionadas com este ativo. Estas atualizações são fundamentais para acompanhar a evolução deste ativo, oferecendo uma visão abrangente sobre os “Earnings, Lucros e EPS”, “Desempenho geral do Negócio”, “Dívida e rácios de Capital” e “Anúncios e Expectativas”.

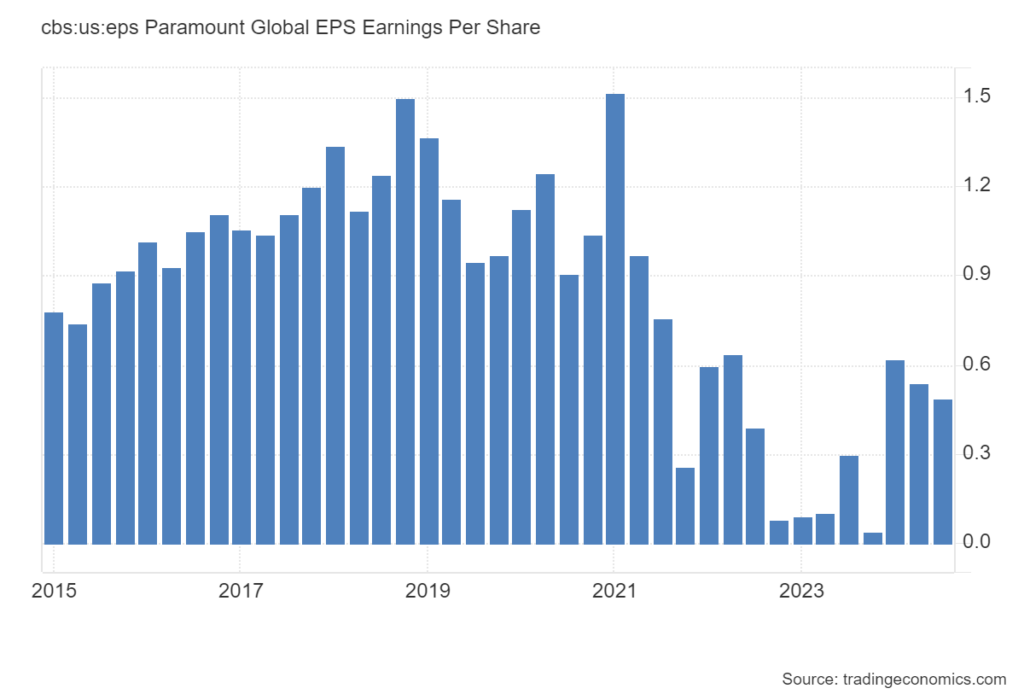

Earnings, Lucros EPS

A Paramount Global reportou receitas de 6,73 mil milhões de dólares no terceiro trimestre de 2024, ficando abaixo das expectativas de 6,95 mil milhões de dólares. No entanto, o lucro ajustado por ação alcançou 49 cêntimos, superando amplamente as previsões de 24 cêntimos, refletindo uma gestão eficaz dos custos e um desempenho surpreendente no segmento de streaming.

- Receitas totais: $6,73 mil milhões (vs. $6,95 mil milhões previstos).

- Lucro ajustado por ação: $0,49 (vs. $0,24 previsto).

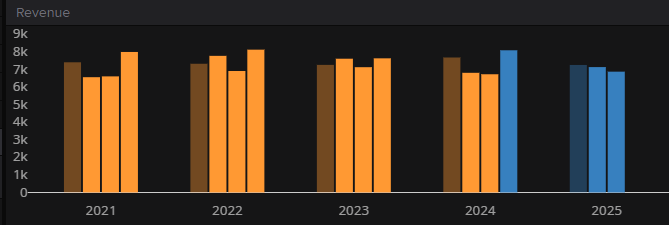

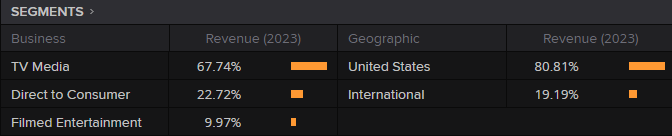

Desempenho Geral do Negócio

Fonte: LSEG

Crescimento no Streaming

O segmento de streaming destacou-se como o principal motor de crescimento da Paramount:

- A Paramount+ adicionou 3,5 milhões de novos subscritores, ultrapassando as previsões de 2,46 milhões.

- O streaming registou um lucro operacional ajustado de $49 milhões, contrariando expectativas de uma perda de $160,1 milhões.

- Fatores de sucesso incluíram o aumento de preços das subscrições, redução de 6% nos custos operacionais, e conteúdos atrativos como a NFL, a segunda temporada de Tulsa King, e A Quiet Place: Day One.

Fonte: LSEG

Desafios na Media Televisiva e Estúdio

Os segmentos tradicionais enfrentaram maior pressão:

- A divisão de media televisiva sofreu uma queda de 6% nas receitas devido à redução no investimento publicitário e perda de subscritores de TV a cabo.

- O segmento de estúdio teve um desempenho mais modesto, com apenas o filme Transformers One a destacar-se, arrecadando $127 milhões em bilheteiras globais.

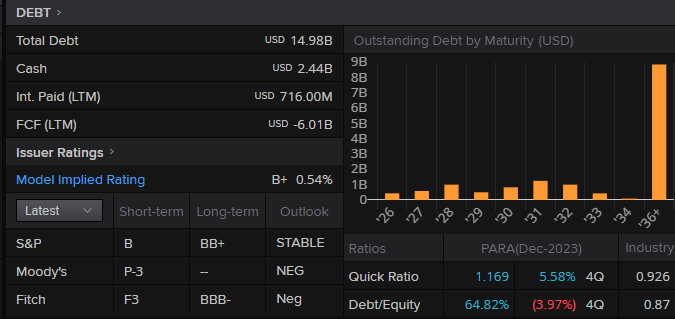

Dívida e Rácios de Capital

Fonte: LSEG

Análise da Situação Financeira da Paramount

Dívida e Caixa

- Dívida Total: 14,98 mil milhões de USD, indicando um nível elevado de alavancagem.

- Caixa: 2,44 mil milhões de USD, oferecendo um certo nível de liquidez, mas insuficiente em relação ao montante da dívida.

Juros e Fluxo de Caixa Livre (FCF)

- Juros Pagos (últimos 12 meses): 716 milhões de USD, sugerindo um custo significativo com dívida.

- Fluxo de Caixa Livre (últimos 12 meses): -6,01 mil milhões de USD, refletindo um grande défice operacional e pressão financeira.

Notação de Crédito e Risco

- Rating Implícito: B+, que indica risco elevado.

- Classificações de Agências:

- S&P: B, com perspectiva estável.

- Moody’s: P-3, com perspectiva negativa.

- Fitch: BBB-, com perspectiva negativa.

- Perfil de Maturidade da Dívida: A maior parte da dívida vence após 2036, o que reduz a pressão imediata, mas cria uma alavancagem significativa no longo prazo.

Rácios Financeiros

- Rácio Rápido: 1,169, acima do valor ideal de 1,0, sugerindo que a empresa possui ativos líquidos suficientes para cobrir suas obrigações de curto prazo.

- Rácio Dívida/Capital Próprio: 64,82%, indicando uma alavancagem considerável, embora abaixo de níveis críticos.

A Paramount possui uma alavancagem significativa, evidenciada por sua alta dívida total e custos de juros elevados. Apesar de um quick ratio relativamente saudável de 1,169, o fluxo de caixa livre negativo de -6,01 mil milhões de USD é uma preocupação séria e indica que a empresa está consumindo caixa rapidamente para sustentar suas operações.

As classificações de crédito (B+ e BBB-) sugerem um perfil financeiro de risco elevado, especialmente considerando a perspetiva negativa de Moody’s e Fitch. A concentração da maturidade da dívida no longo prazo (após 2036) oferece algum alívio imediato, mas a empresa precisará abordar seus défices operacionais para garantir sustentabilidade a longo prazo.

Para melhorar sua posição financeira, a Paramount precisará focar em reverter o fluxo de caixa livre negativo, reduzir os custos de dívida e aumentar sua liquidez operacional.

Expectativas e Anúncios

A Paramount continua focada na eficiência operacional

- Redução de 2% nos custos operacionais, mitigando o impacto da queda nas receitas.

A empresa reafirmou o compromisso com a fusão com a Skydance Media, prevista para o primeiro semestre de 2025. Esta parceria visa:

- Fortalecer a posição competitiva no mercado global de media.

- Expandir a capacidade de produção de conteúdos de alto impacto.

O co-CEO Chris McCarthy destacou o forte posicionamento da Paramount para manter o seu serviço de streaming competitivo e autónomo, enquanto avalia potenciais parcerias estratégicas.

Em conclusão, apesar dos desafios enfrentados nos segmentos de media televisiva e estúdio, a Paramount demonstrou a sua resiliência através do crescimento robusto no streaming, a eficiente gestão de custos, e a preparação para um futuro mais competitivo com a fusão em curso. O mercado continuará a observar de perto a execução destas estratégias nos próximos trimestres.

Visite o Disclaimer para mais informações.

Os valores encontram-se em sistema métrico europeu, exceto valores dos quadros LSEG que se encontram em sistema métrico dos EUA.

(Artigo sobre a Paramount, formato “Update” e sub Formato “Financeiro”, atualizado com informações até 10 de Janeiro de 2025. Categorias: Acionista. Tags: Acionista, Paramount, Streaming, EUA, Cinema)