Aqui pode acompanhar as últimas atualizações financeiras e de negócios relacionadas com este ativo. Estas atualizações são fundamentais para acompanhar a evolução deste ativo, oferecendo uma visão abrangente sobre os “Earnings, Lucros e EPS”, “Desempenho geral do Negócio”, “Dívida e rácios de Capital” e “Anúncios e Expectativas”.

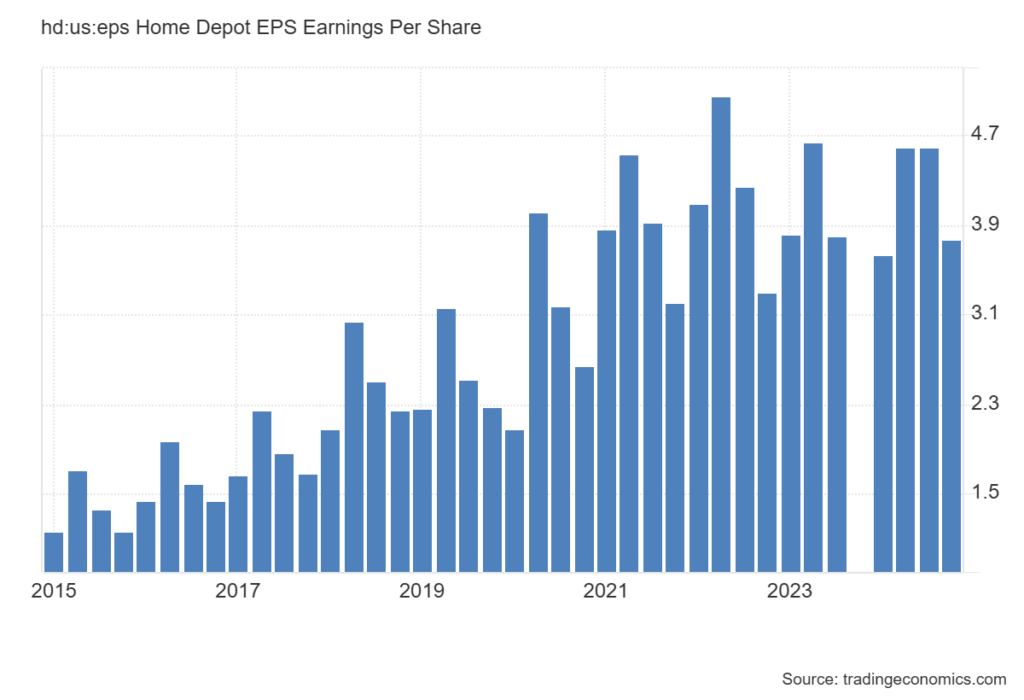

Earnings, Lucros EPS

A Home Depot surpreendeu positivamente os mercados no terceiro trimestre de 2024, registando lucros por ação de 3,67 dólares, ligeiramente acima das previsões de 3,64 dólares. Este resultado reflete a resiliência da empresa num ambiente macroeconómico desafiador, impulsionado por fatores sazonais e um desempenho consistente no segmento profissional.

- Lucro por Ação (EPS): 3,67 dólares, superando as estimativas de 3,64 dólares.

- Impacto dos Furacões: A procura gerada pelos furacões Helene e Milton adicionou cerca de 200 milhões de dólares às vendas.

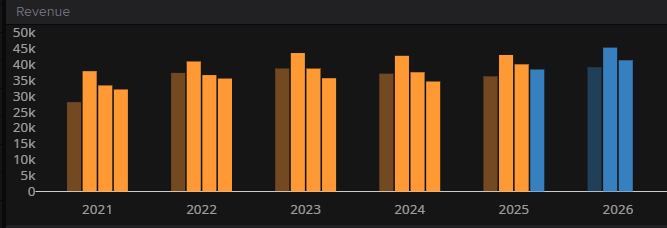

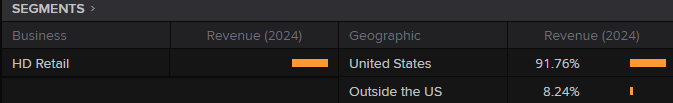

Desempenho Geral do Negócio

Fonte: LSEG

O desempenho operacional da Home Depot destacou-se pela melhoria nas vendas comparáveis e pela força contínua do segmento PRO, que atende empreiteiros profissionais.

Impacto Sazonal e Recuperação Pós-Furacões

- As vendas comparáveis caíram apenas 1,3%, representando o menor declínio desde o quarto trimestre de 2022 e superando as previsões de uma queda de 3,25%.

Em outubro, as vendas comparáveis tornaram-se positivas, impulsionadas pelas necessidades imediatas de reparação nas regiões afetadas pelos furacões.

Segmento Profissional (PRO)

O segmento PRO continua a ser um pilar estratégico para a empresa:

- Investimentos significativos, incluindo a aquisição da SRS por 18,25 mil milhões de dólares, reforçam o compromisso da Home Depot com os empreiteiros profissionais.

- O aumento da procura neste segmento é visto como um indicador-chave para futuros projetos de remodelação e reparação.

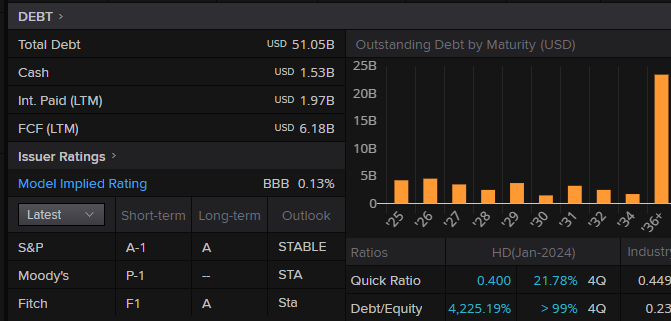

Dívida e Rácios de Capital

Fonte: LSEG

Análise da Situação Financeira da Home Depot

Dívida e Caixa:

- Dívida Total: 51,05 mil milhões de USD.

- Caixa: 1,53 mil milhões de USD, representando apenas 3% da dívida total, indicando uma baixa liquidez imediata em relação ao total de obrigações.

Juros e Fluxo de Caixa Livre (FCF):

- Juros Pagos (últimos 12 meses): 1,97 mil milhões de USD.

- Fluxo de Caixa Livre (últimos 12 meses): 6,18 mil milhões de USD, o que é 3 vezes o valor dos juros pagos, sugerindo que a empresa possui capacidade operacional para cumprir suas obrigações financeiras.

Notação de Crédito e Risco:

- Rating: BBB, com um risco de crédito moderado, refletindo um equilíbrio entre o risco e a estabilidade.

- A ausência de classificações de curto prazo ou de outras agências sugere foco principal na avaliação de longo prazo.

Perfil de Maturidade da Dívida:

- A dívida apresenta vencimentos anuais consistentes entre 5 mil milhões e 1 mil milhão de USD de 2025 até 2034, proporcionando uma estrutura previsível para o refinanciamento e o pagamento.

Rácios Financeiros:

- Rácio Rápido: 0,400, bem abaixo do ideal, refletindo uma liquidez limitada para cobrir passivos de curto prazo.

- Rácio Dívida/Capital Próprio: 4.225,19%, extremamente elevado, indicando uma alavancagem financeira muito alta. Este valor é incomum e sugere que a empresa está altamente dependente de financiamento externo em relação ao capital próprio.

A Home Depot apresenta uma posição financeira desafiadora em termos de liquidez e alavancagem. A baixa liquidez (representada pelo baixo rácio rápido) e o alto rácio dívida/capital próprio indicam vulnerabilidade em cenários de aumento de juros ou retração econômica. Apesar disso, a forte geração de fluxo de caixa livre em relação aos juros pagos e a estrutura bem distribuída de vencimentos da dívida proporcionam alguma estabilidade operacional. A classificação de crédito BBB reflete essas dinâmicas, situando a empresa em um nível de risco moderado. Recomenda-se monitorar de perto os níveis de alavancagem e a liquidez de curto prazo, bem como a capacidade da empresa de manter ou aumentar o fluxo de caixa livre.

Expectativas e Anúncios

Apesar do cenário económico desafiador, a Home Depot está otimista em relação aos próximos trimestres, com expectativas de estabilização nas taxas de juro e potencial alívio nos custos dos empréstimos hipotecários.

- Sinais encorajadores: Espera-se que cortes futuros nas taxas da Reserva Federal dos EUA incentivem os proprietários a retomarem projetos de renovação residencial.

- Aviso do CEO Ted Decker: Antes de um crescimento significativo em grandes remodelações, é necessária uma estabilização clara nas taxas de juro.

Perspetivas para 2024

- A empresa ajustou a sua previsão para as vendas anuais comparáveis, reduzindo a projeção de queda para 2,5%, em vez da estimativa inicial de 3% a 4%. Este ajuste reflete uma expectativa de desempenho mais robusto no final do ano fiscal.

A Home Depot apresentou um desempenho sólido no terceiro trimestre de 2024, impulsionado por:

- Aumento sazonal da procura, devido a eventos climáticos.

- Força contínua no segmento PRO, liderado por empreiteiros profissionais.

- Gestão eficaz de custos operacionais.

Embora a incerteza económica persista, a empresa está bem posicionada para enfrentar os desafios do mercado, mantendo o foco no crescimento sustentável e no atendimento às necessidades dos seus clientes profissionais.

Visite o Disclaimer para mais informações.

Os valores encontram-se em sistema métrico europeu, exceto valores dos quadros LSEG que se encontram em sistema métrico dos EUA.

(Artigo sobre a Home Depot, formato “Update” e sub Formato “Financeiro”, atualizado com informações até 21 de Janeiro de 2025. Categorias: Acionista. Tags: Acionista, EUA, Construção, Home Depot)