Aqui pode acompanhar as últimas atualizações financeiras e de negócios relacionadas com este ativo. Estas atualizações são fundamentais para acompanhar a evolução deste ativo, oferecendo uma visão abrangente sobre os “Earnings, Lucros e EPS”, “Desempenho geral do Negócio”, “Dívida e rácios de Capital” e “Anúncios e Expectativas”.

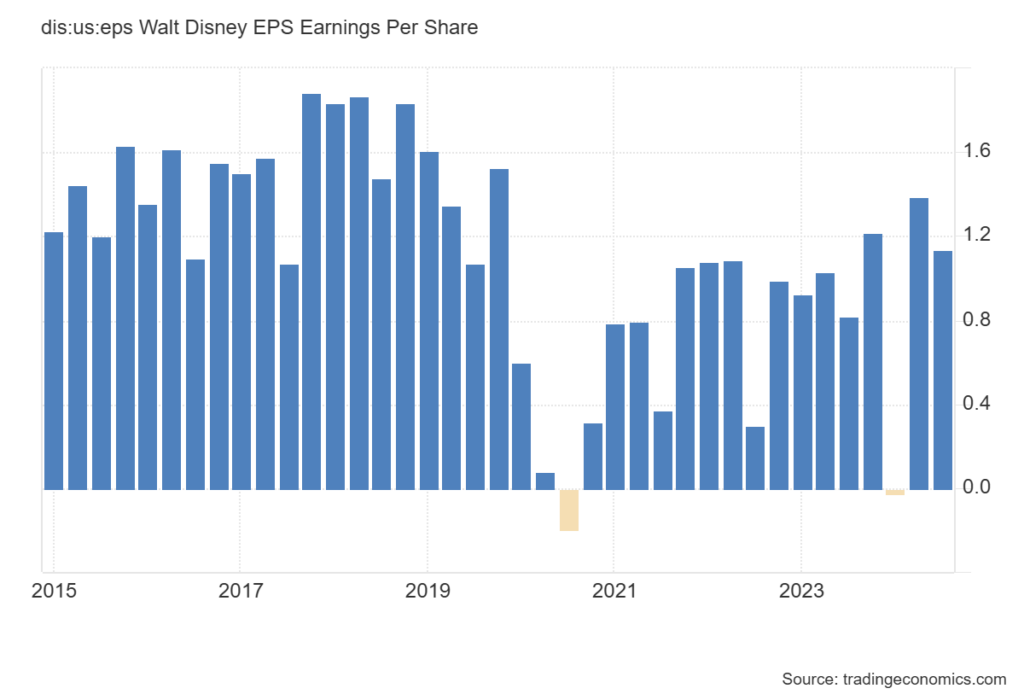

Earnings, Lucros EPS

A Walt Disney reportou resultados sólidos no quarto trimestre fiscal, superando as expectativas de Wall Street:

- Lucro ajustado por ação (Q4): $1,14, acima das estimativas de $1,10.

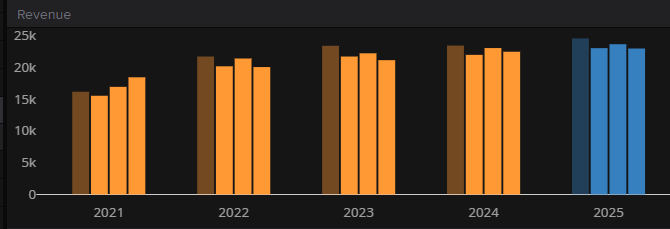

- Receitas totais: $22,6 mil milhões, ligeiramente acima das previsões de $22,45 mil milhões.

- Rendimento operacional: Crescimento de 23%, atingindo $3,7 mil milhões.

Projeções de crescimento para os próximos anos:

- 2025: Crescimento de um dígito alto no lucro ajustado por ação.

- 2026 e 2027: Crescimento de dois dígitos nos ganhos por ação.

Para aumentar o retorno aos acionistas, a Disney anunciou um plano de recompra de ações no valor de $3 mil milhões.

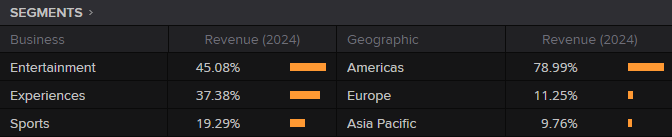

Desempenho Geral do Negócio

Fonte: LSEG

Streaming (Disney+, Hulu e ESPN+)

- Lucro operacional: $321 milhões, o segundo trimestre consecutivo de lucratividade.

- Disney+: Subscritores alcançaram 122,7 milhões, um aumento de 4,4 milhões face ao trimestre anterior.

- Filmes de sucesso, como “Deadpool & Wolverine” e “Divertida Mente 2,” contribuíram tanto nas bilheteiras como nas plataformas de streaming.

Parques Temáticos e Produtos de Consumo

- Lucro operacional: $1,66 mil milhões, uma queda de 6%.

- Motivos da redução: Menor afluência em parques internacionais e custos associados a novas atrações.

Fonte: LSEG

Segmento Sports (ESPN e Star India)

- Lucro operacional: $929 milhões, uma redução de 5%.

- Custos elevados com programação, especialmente transmissões de futebol universitário.

- Contudo, o segmento registou um aumento anual de 6% na receita publicitária.

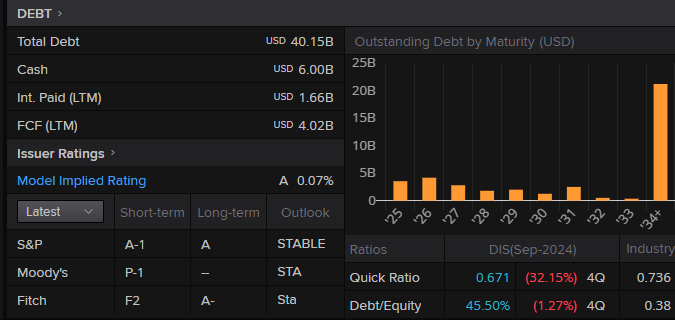

Dívida e Rácios de Capital

Fonte: LSEG

Análise da Situação Financeira da Disney

Dívida e Caixa:

- Dívida Total: 45,82 mil milhões

- Dívida Obrigacionista: 40,15 mil milhões de USD.

- Caixa: 6,00 bilhões de USD, representando aproximadamente 15% da dívida total, o que indica que a empresa pode depender da geração de caixa operacional ou de refinanciamento para cobrir suas obrigações de curto e médio prazo.

Juros e Fluxo de Caixa Livre (FCF):

- Juros Pagos (últimos 12 meses): 1,66 mil milhões de USD, representando um custo significativo, mas ainda gerenciável dentro das operações da empresa.

- Fluxo de Caixa Livre (últimos 12 meses): 4,02 mil milhões de USD, o que demonstra uma boa capacidade de geração de caixa para cobrir suas obrigações financeiras.

Notação de Crédito e Risco:

- Rating Implícito: A, indicando baixo risco de inadimplência, mas inferior a algumas empresas do setor.

- Agências de Rating:

- S&P: A, com perspectiva estável.

- Moody’s: P-1, reforçando um nível de crédito confiável.

- Fitch: A-, com perspectiva estável.

Perfil de Maturidade da Dívida:

- A Disney tem uma distribuição relativamente equilibrada de vencimentos da dívida, com picos mais elevados a partir de 2034, atingindo cerca de 20 mil milhões de USD nesse período. Isso sugere que a empresa pode precisar refinanciar parte dessa dívida ou acumular reservas para honrar os pagamentos futuros.

Rácios Financeiros:

- Rácio Rápido: 0,671, abaixo de 1, indicando que a Disney pode enfrentar desafios na liquidez de curto prazo, necessitando de capital operacional para cobrir passivos circulantes.

- Rácio Dívida/Capital Próprio: 45,50%, um nível relativamente moderado de alavancagem, demonstrando que a empresa mantém um bom equilíbrio entre financiamento próprio e financiamento por dívida.

A Disney apresenta uma posição de dívida significativa, mas ainda dentro de níveis controláveis devido ao seu forte fluxo de caixa e ratings positivos de crédito. O baixo rácio rápido pode indicar desafios de curto prazo, mas a empresa tem um perfil de dívida que permite planejamento e refinanciamento estratégico. O grande vencimento a partir de 2034 deve ser monitorado, mas a solidez financeira e a reputação da empresa no mercado permitem um acesso facilitado a novos financiamentos caso necessário.

Expectativas e Anúncios

Bob Iger destacou que a Disney está focada em consolidar e expandir os seus principais ativos:

- Integração bem-sucedida da 21st Century Fox continua a fornecer valor significativo.

- Lançamento de um bloco de conteúdo da ESPN no Disney+ a 4 de dezembro, incluindo desportos ao vivo, comentários e funcionalidades personalizadas com IA.

Perspetivas Futuras

- A empresa não prevê necessidade de novas aquisições, concentrando-se em estratégias internas de crescimento.

- As ações da Disney subiram 10,2%, alcançando $113,17, o valor mais alto dos últimos seis meses.

Com um forte compromisso com a inovação, eficiência operacional e retorno aos acionistas, a Disney está posicionada para manter o crescimento sustentável nos próximos anos.

Visite o Disclaimer para mais informações.

Os valores encontram-se em sistema métrico europeu, exceto valores dos quadros LSEG que se encontram em sistema métrico dos EUA.

(Artigo sobre a Disney, formato “Update” e sub Formato “Financeiro”, atualizado com informações até 27 de Janeiro de 2025. Categorias: Acionista. Tags: Acionista, Disney, EUA, Consumo, Streaming)