Aqui pode acompanhar as últimas atualizações financeiras e de negócios relacionadas com este ativo. Estas atualizações são fundamentais para acompanhar a evolução deste ativo, oferecendo uma visão abrangente sobre os “Earnings, Lucros e EPS”, “Desempenho geral do Negócio”, “Dívida e rácios de Capital” e “Anúncios e Expectativas”.

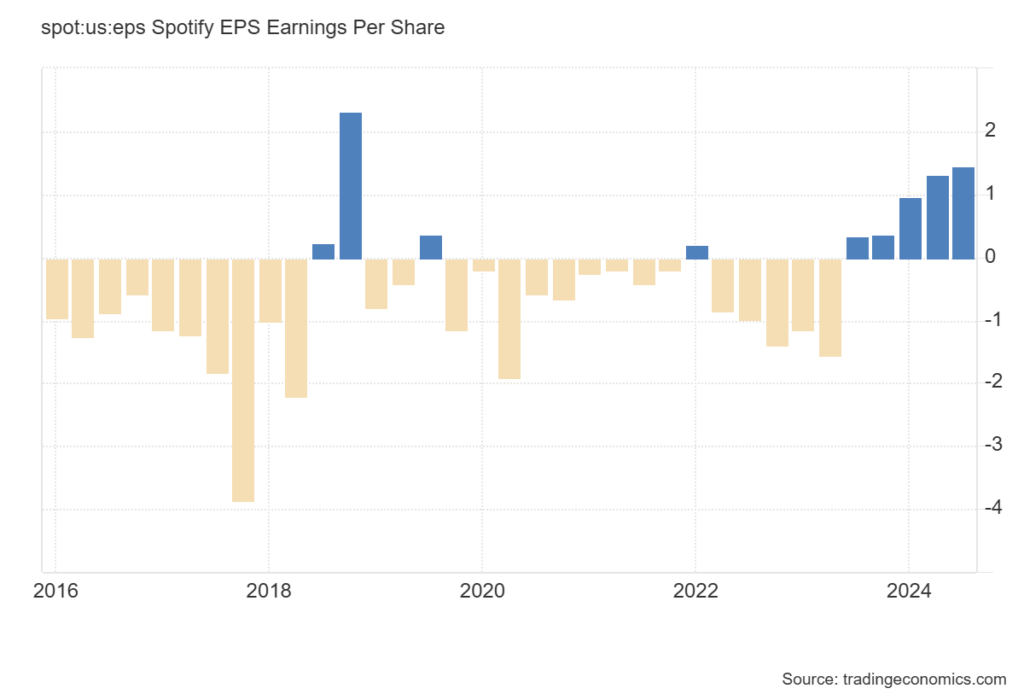

Earnings, Lucros EPS

O Spotify apresentou previsões otimistas para o quarto trimestre de 2024, superando as estimativas de Wall Street:

- Lucro Operacional: Previsto em 481 milhões de euros, acima da estimativa de 445,7 milhões de euros.

- Receitas do 3º Trimestre: Cresceram 19% para 3,99 mil milhões de euros, embora ligeiramente abaixo das expectativas de 4,02 mil milhões de euros.

- Margem de Lucro Bruto: Subiu para 31,1%, em comparação com 29,2% no trimestre anterior.

Estes resultados destacam o impacto das medidas de contenção de custos e da introdução de novas estratégias de rentabilidade, como o aumento dos preços premium nos EUA.

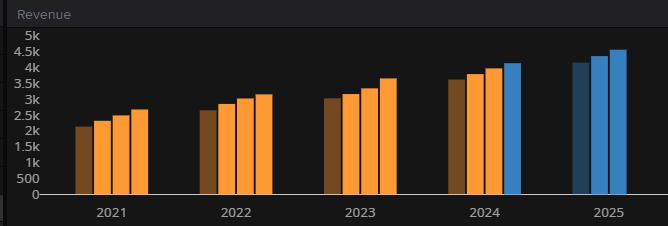

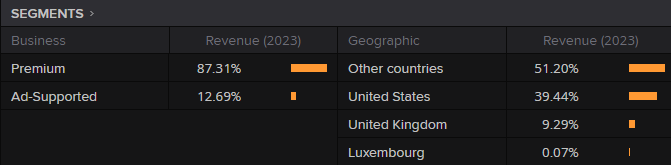

Desempenho Geral do Negócio

Fonte: LSEG

Crescimento de Subscritores e Utilizadores Ativos

- Subscritores Premium: Aumento estimado de 8 milhões, alcançando 260 milhões.

- Utilizadores Ativos Mensais (MAUs): Previsão de 665 milhões, acima das estimativas de 661 milhões.

- No terceiro trimestre, os subscritores premium cresceram 12%, atingindo 252 milhões, ligeiramente acima das previsões.

O crescimento foi impulsionado por novas funcionalidades baseadas em IA, incluindo ferramentas para criar listas de reprodução personalizadas, lançadas em mercados como os EUA.

Desafios na Publicidade Digital

Fonte: LSEG

Apesar do crescimento sólido em subscritores, a fraqueza no mercado de publicidade digital e o impacto de um dólar forte continuam a limitar as receitas:

- A transição para gastos mais automatizados na publicidade está a redefinir o setor.

- O Spotify está a investir fortemente para se adaptar a esta mudança.

Melhorias Operacionais e Estratégia de Rentabilidade

Nos últimos 12 meses, o Spotify implementou ações significativas para aumentar a rentabilidade:

- Cortes de Custos: Redução de despesas com marketing e demissões.

- Investimentos Reduzidos: Foco em podcasts de maior desempenho.

- Aumento de Preços Premium: Estratégia adotada nos EUA para capturar maior valor por subscrição.

O CEO Daniel Ek sublinhou que a empresa está “no bom caminho para alcançar a rentabilidade anual, um marco muito importante para os investidores.”

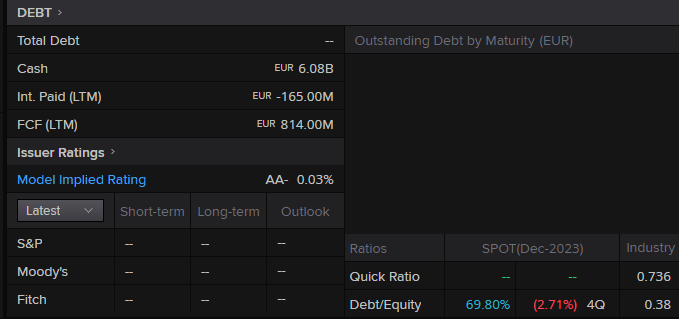

Dívida e Rácios de Capital

Fonte: LSEG

Análise da Situação Financeira da Spotify

Dívida e Caixa:

- Dívida Total: 1,9 mil milhões de EUR (não relacionada a dívida de títulos, como bonds).

- Caixa: 6,08 mil milhões de EUR, representando mais de 3 vezes o valor da dívida total, destacando uma posição de liquidez robusta.

Juros e Fluxo de Caixa Livre (FCF):

- Juros Pagos (últimos 12 meses): -165 milhões de EUR, indicando receitas financeiras superiores às despesas de juros devido a possíveis investimentos líquidos.

- Fluxo de Caixa Livre (últimos 12 meses): 814 milhões de EUR, demonstrando uma sólida geração de caixa operacional.

Notação de Crédito e Risco:

- Rating Implícito: AA-, com probabilidade muito baixa de incumprimento.

- Agências de Rating: Não há informações adicionais fornecidas por S&P, Moody’s ou Fitch.

Perfil de Maturidade da Dívida:

- Não há dívidas relacionadas a bonds ou vencimentos estruturados para observar no perfil de maturidade.

Rácios Financeiros:

- Rácio Rápido: Não aplicável, mas a elevada posição de caixa demonstra que a liquidez da empresa é robusta.

- Rácio Dívida/Capital Próprio: 69,80%, sugerindo um nível moderado de alavancagem, adequado em relação à posição de caixa.

A Spotify apresenta uma posição financeira muito saudável, com uma elevada reserva de caixa que excede amplamente sua dívida não relacionada a bonds. A geração de fluxo de caixa livre é sólida, e o fato de a empresa ter juros pagos negativos reflete receitas financeiras líquidas. A ausência de maturidade de dívida estruturada e o rating AA- reforçam sua estabilidade financeira e baixa exposição a riscos de crédito.

Expectativas e Anúncios

Perspetivas Futuras e Planos de Crescimento

- Previsão para o 4º Trimestre: O Spotify espera consolidar o crescimento em subscritores e utilizadores ativos.

- Rentabilidade Sustentável: Continuará a otimizar custos e explorar novos mercados para manter um balanço sólido.

Apesar das perspetivas otimistas, desafios persistem

- Mercado de Publicidade Digital: A pressão contínua pode limitar o crescimento de receitas.

- Volatilidade Cambial: Pode impactar as operações financeiras da empresa.

O mercado reagiu positivamente às previsões, com as ações do Spotify a subirem 7% após o anúncio. O otimismo dos investidores reflete a confiança na capacidade da empresa de se adaptar e prosperar num setor altamente competitivo.

Visite o Disclaimer para mais informações.

Os valores encontram-se em sistema métrico europeu, exceto valores dos quadros LSEG que se encontram em sistema métrico dos EUA.

(Artigo sobre o Spotify, formato “Update” e sub Formato “Financeiro”, atualizado com informações até 22 de Janeiro de 2025. Categorias: Acionista. Tags: Acionista, Spotify, Consumo, Streaming, Suécia)